文:权衡财经研究员 朱莉

编:许辉

上周游族网络实控人林奇遭遇投毒事件不仅引发公众舆论,还因信息披露未真实、未准确、不完整和不及时受到证监会的问询。2020年上半年,上市公司财务造假、市场操纵、内幕交易等比较严重的案件已经发生165件,向公安移送59件,出具行政处罚98份,罚没金额合计38.39亿,注册制下,发行审核有所淡化,投资者越发倚重信披,一旦发生违规担保,就是覆水难收;11月23日晚间,第二大股东被申请破产清算,*ST刚泰为其违规担保合计20.45亿元尚未解决。

近日已于12月11日上会通过的浙江日发纺织机械股份有限公司(简称:日发纺机),拟公发行不超过2,316万股,占比25%,保荐人为国信证券。此次拟募集资金4.71亿元,用于"新型纺纱智能化工厂项目"、"新型高效无纺布装备产业化项目"、"绿色印染装备及针织装备研发和产业化技术改造项目"以及补充流动资金。遗憾的是,日发纺机为客户连带担保的借贷也数额不小。

日发纺机已然过会,或仍面临不少问题,控股股东频发股权质押;政府补助占比高,政府补助占比高,2018净利润36.28%靠资产处置;应收账款占比高,买方信贷客户还款逾期数额大;关联交易众多;环保处罚,罚款金额达55万元;金额超10亿元的重大合同履行存风险。

控股股东频发股权质押

日发纺机的前身为浙江日发加捻设备有限公司,成立于2002年1月,注册资本为2,000万元。其中,浙江日发控股集团有限公司(以下简称:日发集团)出资800万元、俞海云出资500万元、陈红出资300万元、魏旭峰出资200万元、杨鑫忠出资200万元。日发纺机的控股股东是日发集团,迨今吴捷和吴良定家族合计直接持有日发集团52.02%的股份,日发集团直接持有公司69.09%的股份。吴捷和吴良定家族,是指持有日发集团股份的家族成员,吴捷系吴良定之子,吴楠系吴良定之女,吴良定和陈爱莲系夫妻关系,吴捷和吴楠系兄妹关系。吴捷现任日发集团董事长兼首席执行官、总裁,日发精机董事长;值得注意的是,日发集团还是上市公司日发精机的控股股东,直接或间接持有后者46.6%的股份,而日发纺机和日发精机的实控人都是吴捷和吴良定家族。

权衡财经iqhcj注意到日发集团的净利润一直处于亏损状态,2018年和2019年,日发集团母公司分别亏损2.04亿元和2.61亿元。值得注意的是2019年12月21日,日发集团及其一致行动人五都投资有限公司、吴捷合计质押日发精机股份数量为39,284万股,占其合计持有公司股份数量的比例为86.12%。据天眼查显示,日发集团曾出现多达35次的股权质押。

政府补助占比高,2018净利润36.28%靠资产处置

日发纺机是主要从事成套纺织装备的研发、生产和销售,长期服务于国内外多个重要纺织工业集聚地,产品涵盖从纤维至纺织品加工生产所需的纺纱、加捻、织造、非织造四大系统的多种纺织装备。招股书显示2017年~2020年上半年,日发纺机的营业收入分别为14.07亿元、14.59亿元、16.88亿元和7.86亿元,净利润分别为0.7亿元、1.34亿元、1.21亿元和0.54亿元。

权衡财经iqhcj注意到,报告期各期,日发纺机取得的政府补助金额分别为0.45亿元、0.35亿元、0.32亿元及945.51万元,占当期利润总额的比重分别为51.63%、22.83%、22.36%及15.98%。若日发纺机后续不能持续符合相应政府补助标准,政府补助被取消,会对日发纺机营收上造成重大不利影响。同时值得注意的是2018年营收较2017年增长3.7%,2018年净利润较2017年增长91.4%,其中因为2018年2月,公司向日发精机出售部分厂房、土地及附属设施,交易作价8,826.02万元,该项交易产生资产处置收益5,622.88万元,占2018年度营业利润的比例为36.28%。

应收账款占比高,买方信贷客户还款逾期数额大

2017-2019年,日发纺机的应收账款余额分别为5.3亿元、4.27亿元和4.04亿元,年均占当期营业收入的比重近30%,应收账款余额和占比非常高,资金紧张。其中报告期各期末,日发纺机应收账款计提的坏账准备已分别达到8047.21万元、6993.98万元和6599.11万元,占应收账款账面余额的比例分别为15.18%、16.39%和16.33%,日发纺机发生坏账损失的风险相对较大。若下游客户经营情况发生重大不利变化,日发纺机或将面临坏账进一步增加的风险。

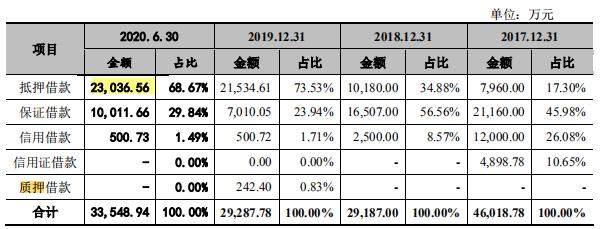

2017年-2020年1-6月,日发纺机的短期借款分别为4.6亿元、2.92亿元、2.93亿元和3.35亿元;资产负债率分别为77.31%、72.48%、68.37%和69.67%,处于较高的水平,存在着一定的财务风险。

此外为了维持日常生产经营的资金周转,日发纺机还存在"转贷"行为,2017年度,公司存在通过供应商取得银行贷款的情况,涉及金额分别为1.35亿元;2017年度,公司存在为客户提供银行贷款资金走账的情况,涉及金额为0.51亿元。

值得注意的是报告期内,日发纺机在产品销售过程中部分采用买方信贷结算及融资租赁结算的付款方式,并为部分客户对于商业银行或融资租赁机构的融资款承担连带担保责任,若出现客户未按期足额付款等逾期违约情形,则日发纺机将履行担保责任,代其向融资租赁机构或商业银行偿还相关款项,同时对客户予以追索。因此,存在客户丧失还款能力给公司造成损失的风险。

截至2020年6月30日,日发纺机因开展买方信贷和融资租赁业务为客户提供担保的余额分别为2.19亿元和688.94万元。随着公司业务规模的不断扩大,公司向客户提供的买方信贷和融资租赁结算方式的销售额将可能相应扩大,期末担保余额亦可能逐年增加,联系到上市公司近来因违规担保而惊到投资者的事件不少,日发纺机这种财务状况和盈利能力令人不得不起疑,而这并不是没有前例可循。

报告期内,日发纺机有7家买方信贷客户发生还款逾期;2019年和2020年1-6月日发纺机分别垫付79.04万元及238.81万元。2020年1-6月垫付金额较大,主要原因是:许昌骏鑫科技有限公司出现资金困难,难以偿还贷款,与公司协商退机,公司于2020年1月向贷款银行垫付设备款168.06万元。此外,扶沟县诚成纺织有限公司、沛县万达纺织有限公司、沛县鸿发纺织有限公司及徐州启航纺织有限公司等4家买方信贷客户在新冠肺炎疫情期间还款逾期,违约客户主要分布于河南、江苏等地区。截至2020年6月30日,公司因买方信贷及融资租赁所带来的连带担保余额仍有2.26亿元。

关联交易众多,供销关系复杂

日发纺机关联方数量较多,截至2020年6月30日,控股股东、实际控制人及其近亲属控制或施加重大影响的关联方企业共有211家,其中控股股东日发集团控制的其他企业有70家、实际控制人及其近亲属控制的其他企业有129家、实际控制人及近亲属施加重大影响的企业有12家。

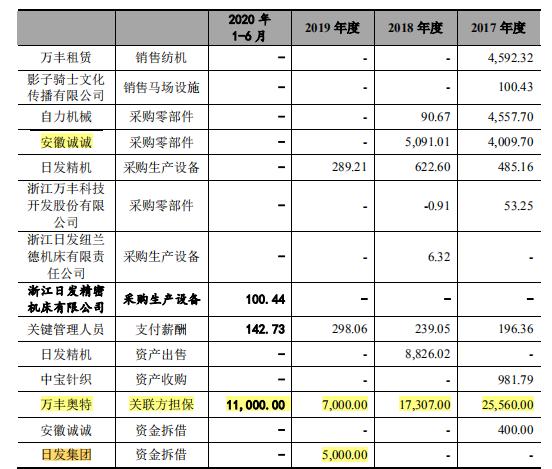

控股股东日发集团因短期资金周转需求,向公司借款,2019年1月25日,日发纺机向日发集团提供借款5,000万元,属于非经营性资金往来;向关联方日发精机采购生产设备,报告期内,日发纺机向日发精机采购立式加工中心、卧式加工中心、龙门加工中心等生产设备,各期采购金额分别为485.16万元、622.60万元、289.21万元。

安徽诚诚机械有限公司曾是日发纺机全资子公司安徽日发持股30%的企业,招股书信息显示,安徽日发于2017年6月向郑苗忠转让了所持有的安徽诚诚30%股权。股权转让后安徽诚诚仍是日发纺机的前五大供应商之一,2018年-2020年的采购额分别为5091.01万元、3956.47万元、1517.23万元,三年采购金额总计近1亿元。

浙江自力机械有限公司是日发纺机2017年第3大供应商,2017年采购额为4557.7万元,浙江自力机械也是日发纺机主要股东控股的企业,实际控制人之一吴楠女士持股6.91%;万丰融资租赁有限公司是吴良定父母吴锦华和陈爱莲控制的企业,也是日发纺机的关联方之一,万丰融资租赁在2017年又是日发纺机的第二大客户,2017年的销售额为4592.32万元。

关联方万丰奥特为公司的部分银行借款进行了担保,报告期各期末,关联担保的主债权余额分别为2.56亿元、1.73亿元、0.7亿元及1.1亿元,万丰奥特为公司提供免费担保,不收取任何费用。实际控制人之一陈爱莲女士现任万丰奥特董事长、党委书记。日发纺机与各关联方供销关系复杂,如此频繁的关联交易操作是否存在利益输送?或者是否存在虚增营收与增厚利润需要保荐机构与审计机构逐一理清。

环保处罚,罚款金额达55万元

日发纺机控股股东、实控人还存在违法违规行为,2018年7月3日,因日发牧马堂马术有限公司(以下简称:日发牧马堂)未向水行政主管部门申请领取取水许可证,违反了《中华人民共和国水法》第四十八条第一项的规定,罚款3万元;

2018年10月12日,因日发牧马堂位于北京海淀区跑马场项目未报批环评也未经检验,违反了《建设项目环境保护管理条例》第十九条的规定,责令七日内改正,罚款55万元;

2018年12月11日,因吉林万丰奥威汽轮有限公司向大气排放污染物,不符合大气污染物排放标准,违反《中华人民共和国大气污染防治法》第十八条的规定,罚款55万元。

金额超10亿元的重大合同履行存风险

2020年7月27日,苏州日发智能机械有限公司分别与浙江日发、安徽日发及山东日发签订产品买卖合同,合同总金额共计10.59亿元。苏州日发智能机械有限公司向浙江日发购买倍捻机4,268 台,合同金额3.33亿元;向安徽日发购买倍捻机1,732台,合同金额1.35亿元;向山东日发购买喷水织机7,392台,合同金额5.91亿元。

苏州日发智能机械有限公司系恒力集团有限公司实控人陈建华夫妇投资设立,公司与苏州日发智能机械有限公司签订的产品买卖合同约定:首批交付时间为2020年9月5日前,首批交付数量根据需方实际要求配发,余量根据需方项目情况另行约定发货进度,于2021 年2月28日前交付完毕。鉴于合同履行过程中需要根据客户的项目建设情况决定发货进度,因此该重大合同履行仍然存在一定的不确定性。

首先合同履行将导致公司客户集中度发生重大变化,公司与苏州日发智能机械有限公司签订的产品买卖合同总金额共计10.59亿元,占2019年度营业收入(含税)的比例为55.53%,该合同的履行将对公司客户集中度产生重大影响。报告期各期,公司前五大客户合计收入占营业收入的比例分别为11.02%、11.60%、20.99%及15.13%,公司下游客户分散程度较高。若公司与苏州日发智能机械有限公司之间签署的合同能够顺利履行,则公司2020年来源于主要客户的收入占当期营业收入的比例可能会大幅提高,进而可能导致公司未来期间经营业绩发生较大幅度的波动。

其次合同履行将导致公司产品结构发生重大变化,公司与苏州日发智能机械有限公司签订的产品买卖合同包括喷水织机 5.91 亿元和倍捻机 4.68 亿元。报告期内,公司形成以喷气织机、剑杆织机及转杯纺纱机为主的产品结构,若公司与苏州日发智能机械有限公司之间签署的合同能够顺利履行,则公司 2020 年产品结构可能将变化为以喷水织机和倍捻机为主,进而可能导致公司综合毛利率发生波动。

日发纺机已然过会,但颇为复杂的供销关系,众多关联交易支撑下,其后期的规范化经营压力不会小,未来发展或含有诸多的不确定性。

关键词:日发纺机,借贷

本网仅为发布的内容提供存储空间,不对发表、转载的内容提供任何形式的保证。凡本网注明“来源:XXXXX”的作品,均转载自其它媒体,著作权归作者所有,商业转载请联系作者获得授权,非商业转载请注明出处

我们尊重并感谢每一位作者,均已注明文章来源和作者。如因作品内容、版权或其它问题,请及时与我们联系,联系邮箱:service@qeerd.com,投稿邮箱:tougao@qeerd.com

北京网站建设公司—企迪建站专注网站建设16年,是一家以网站建设、移动客户端开发、互联网应用系统开发、SEO优化、网络整合营销等业务为主的互联网信息技术服务企业。

西安铁路职业技术学院学前教育专业师资力量雄厚,现有专职教师67人,其中教授4人,副教授22人,讲师37人, 具有研究生学历教师占40%以上,其中有7名海外留学人员,并聘请10多名具有丰富实践经验、副高以上职称的兼职教师,形成了一支实力较强、结构合理、专兼结合、朝气蓬勃,适应高等职业技术教育的师资队伍。

中国资本观察网是中国首家专注于资本市场新闻与投资理财资讯的财经全媒体,为您提供7X24小时的财经资讯,汇聚上市公司、基金、证券、银行、保险、新三板、互联网金融等财经方面的综合信息。

著名财经评论员,中国民营经济研究会理事,华中科技大学业界专业导师,中南财经政法大学兼职教授

上一篇:

快手:成也辛巴,败也辛巴

寻求报道:logan@qidiwang.com商务合作:logan@qidiwang.com

求职应聘:logan@qidiwang.com市场合作:logan@qidiwang.com

企迪网24小时热线电话:029-89258148(工作时间:周一至周五 9:30-18:30)

总部:北京市顺义区旭辉空港中心A座十层 | 西安:西安市长安区府东一路风憬天下2期17号一单元楼1703室

工信部ICP备案号:陕ICP备17012874号-57 | 广播电视节目制作许可证:(陕)字第01864号 | 增值电信业务经营许可证:京B2-20181217 | 陕公网安备:61011602000585号

版权所有:北京企迪信息技术有限公司&北京企迪信息技术有限公司西安分公司